Opinie Han de Jong

De Nederlandse inflatie is om te janken

De Amerikaanse inflatie is in oktober voor de vierde opeenvolgende maand gedaald. De daling was sterker dan verwacht. Dat leidde tot gigantische bewegingen op de financiële markten. Het idee achter al die bewegingen is dat de inflatie blijkbaar onder controle begint te komen en dat de Fed daardoor de rente niet veel verder hoeft te verhogen.

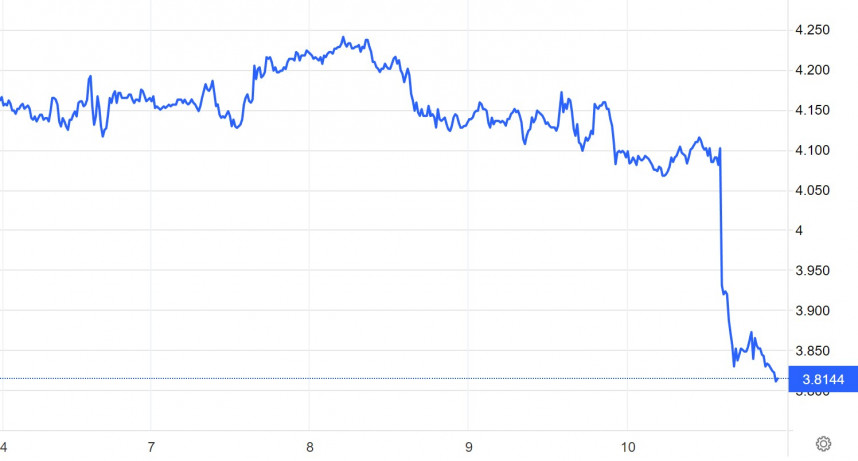

Het eerste plaatje laat het effectieve rendement op tienjarige Amerikaanse staatsleningen, zeg maar de Amerikaanse kapitaalmarktrente, zien over de laatste vijf dagen. Na de publicatie van de inflatiecijfers op donderdagmiddag daalde deze rente in korte tijd van 4,1% naar 3,8%. Dat is echt een enorme beweging.

In het kielzog van de Amerikaanse obligatiemarkt, daalde ook in Nederland de kapitaalmarktrente, maar veel minder sterk. Bij ons daalde het effectieve rendement op tienjarige staatsleningen van 2,45% tot 2,30%.

Effectief rendement op tienjarige Amerikaanse staatsleningen

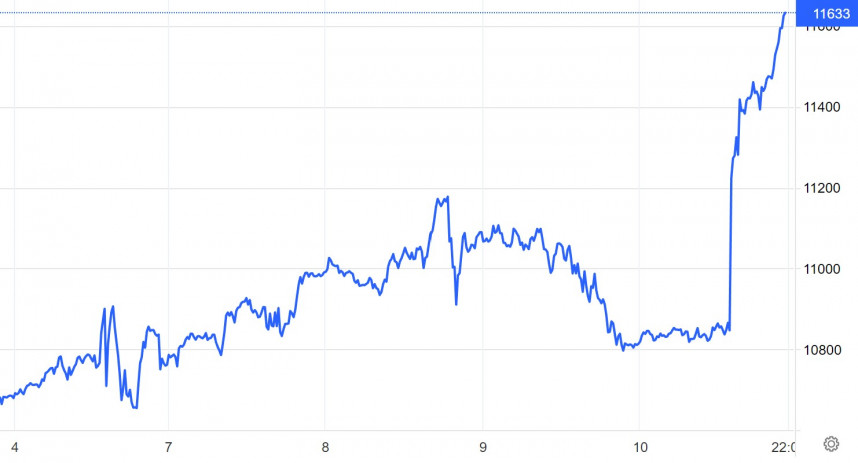

Het tweede plaatje laat de koers van de Nasdaq zien. De aandelenmarkten hebben een slecht jaar doordat de rente zo fors is gestegen en er wellicht een recessie aankomt. Aan de Nasdaq zijn vooral 'groeiaandelen' genoteerd en die zijn meer gevoelig voor de rente dan andere aandelen. De grafiek laat zien dat de Nasdaq na de publicatie van de inflatiecijfers maar liefst 7,5% steeg.

Nasdaq

Ook op de valutamarkt hadden de inflatiecijfers een groot effect. Het vooruitzicht van een minder hoge rente in de VS bij ongewijzigde vooruitzichten voor de Europese rente duwde de euro weer boven pariteit tegen de dollar.

Dit zijn echt historische bewegingen. De beweging lijkt logisch, maar toch best wel erg groot. Wat is hier nu aan de hand? Als het keerpunt in de inflatie inderdaad inmiddels is gepasseerd en de Amerikaanse inflatie nu in rap tempo richting 2% gaat, dan is de beweging niet alleen in richting maar ook in omvang wellicht te rechtvaardigen. Maar het kan ook zijn dat marktpartijen gewoon extreem opgelucht waren door de cijfers of dat allerlei geautomatiseerde handelssystemen massaal in beweging kwamen.

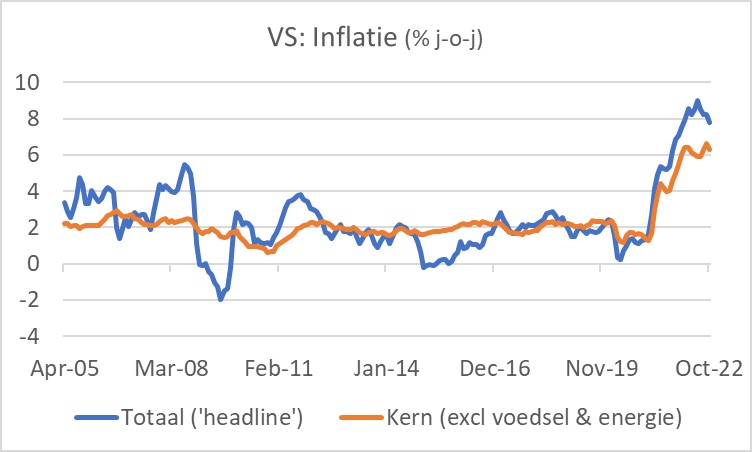

Hoe dan ook, de Amerikaanse inflatie daalde van 8,2% in september naar 7,7% in oktober. Ook de kerninflatie daalde iets, al laat de grafiek zien dat je daarvan nog niet kunt zeggen dat al een duidelijke daling is ingezet.

Zo makkelijk komen ze er niet vanaf, denk ik

Ik ben optimistisch dat de inflatie in 2023 forser zal dalen dan velen verwachten. Toch zie ik de oktobercijfers nog niet als een teken dat het al zover is. Normaal gesproken is er een behoorlijke afkoeling van de economie voor nodig om erg hoge inflatie fors te beperken. Als de Amerikaanse inflatie nu al op koers richting 2% zou liggen, moet je concluderen dat de Amerikanen er dan toch vrij makkelijk vanaf komen. Ik kan mij dat niet voorstellen. En vergeet ook niet dat het prijspeil in oktober nog wel met 0,44% steeg ten opzichte van september. Als dat tempo twaalf maanden wordt vol gehouden, dan bedraagt de inflatie altijd nog zo'n 5,5%. Dat het jaar-op-jaar cijfer terugviel in oktober kwam vooral doordat de prijzen in oktober vorig jaar met 0,9% stegen. Er is dus sprake van een basiseffect.

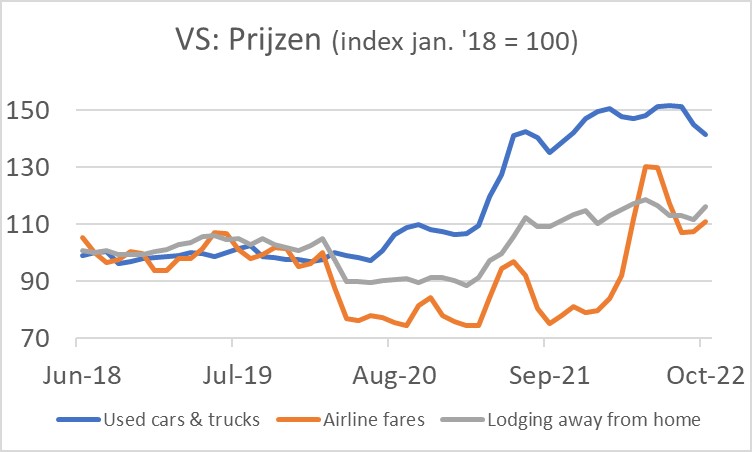

Dat neemt niet weg dat een lagere inflatie zeer welkom is en ik denk dat de dalende trend zich wel zal voortzetten. Uiteindelijk zullen sterk gedaalde internationale vrachtprijzen en verminderde logistieke verstoringen bijdragen aan normalisering van de prijzen. De afgelopen twee jaar zijn veel prijzen disproportioneel gestegen en dan mag je een normalisering, dat wil zeggen daling verwachten. Tweedehandsauto's bijvoorbeeld zijn de laatste twee jaar fors duurder geworden, maar worden inmiddels weer goedkoper. In de laatste drie maanden zijn die prijzen met bijna 7% gedaald en dat lijkt me nog maar het begin.

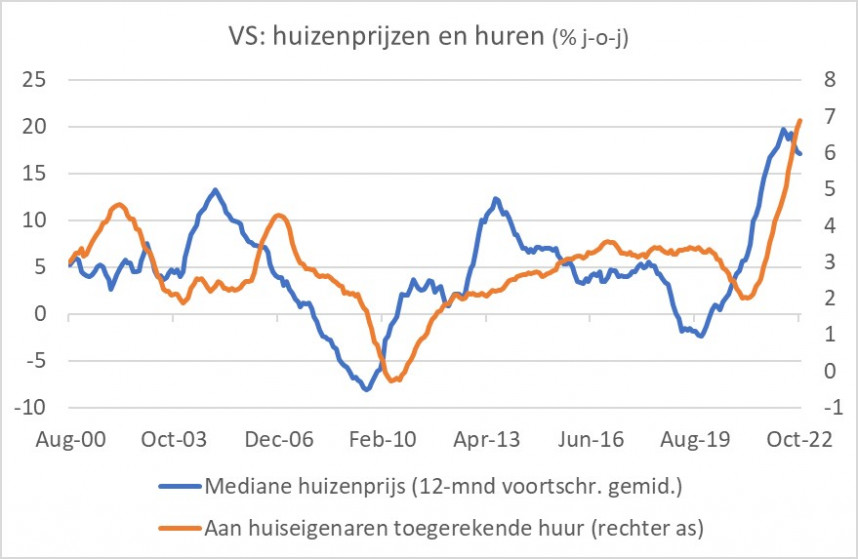

Al vaker heb ik geschreven over het belang van huren in de Amerikaanse inflatie. Het verhaal is simpel. Werkelijke woninghuren en aan huiseigenaren toegerekende huren maken zo'n 32% van de Amerikaanse inflatiemand uit (bij ons circa 22%). En in de mand van de kerninflatie zelfs zo'n 40%. Huren volgen in de VS de huizenprijzen, zij het met een vertraging, die varieert. In oktober is het stijgingstempo van de huren verder toegenomen: van 6,7% in september naar 6,9%. De volgende grafiek laat zien dat het stijgingstempo van de huizenprijzen inmiddels daalt. Met enige vertraging gaat dan ook de stijging van de huren zakken. Maar dat zal pas in de loop van 2023 vorm krijgen. Wanneer dat gebeurt, zal het snel gaan met de daling van de inflatie in de VS.

Ik huil tranen met tuiten

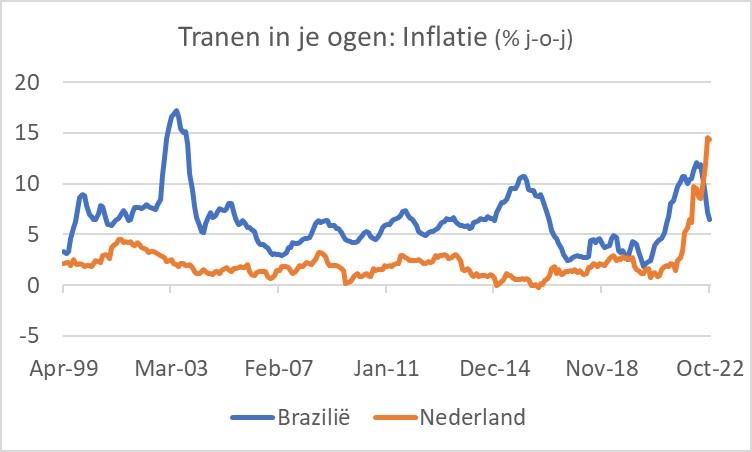

Ook de Nederlandse inflatie is in oktober wat gedaald. Volgens de nationale maatstaf van 14,5% in september tot 14,3% in oktober. Volgens de Europese HICP-maatstaf is de inflatie bij ons gedaald van 17,1% in september naar 16,8% in oktober, dat werd vorige week al gepubliceerd. Ondanks de daling krijg ik er steeds weer de tranen van in mijn ogen. De vergelijking gaat ongetwijfeld mank, maar in Brazilië is de inflatie inmiddels al maanden aan het dalen. Na een piek van 12,1% in april kwam de inflatie er in oktober uit op 6,5%, minder dan de helft van die bij ons! Onvoorstelbaar! En dat terwijl je Brazilië toch altijd associeert met veel hogere inflatie dan bij ons.

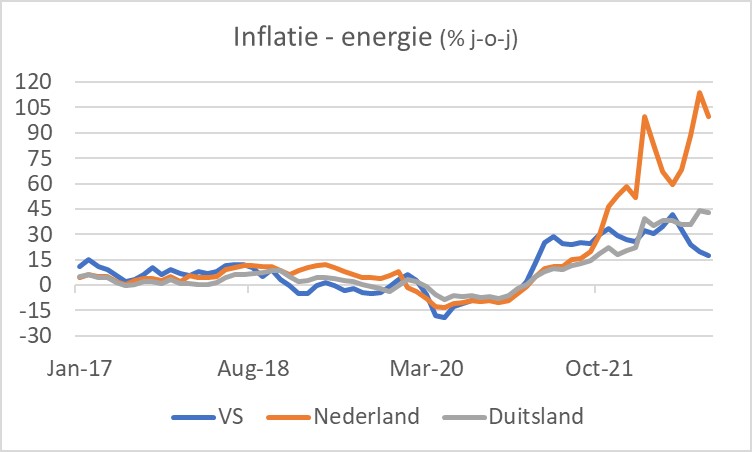

Als ik dan nog tranen over heb, durf ik ook nog wel te kijken naar de energieprijzen. Dan barst ik direct weer in huilen uit. Ik weet wel dat de cijfers over onze energieprijzen een overschatting van de door gezinnen werkelijk betaalde rekening laten zien doordat veel mensen nog vaste contracten hebben terwijl het CBS alleen kijkt naar nieuwe contracten. Naarmate gezinnen uit hun vaste contracten lopen corrigeert zich dat uiteraard vanzelf. Het CBS is bezig met een alternatieve berekeningsmethode. Zoals de cijfers nu in de boeken staan bedraagt de prijsstijging van energie in ons land 100%, in Duitsland 43% en in de VS 18%. Wat hebben wij misdaan, waar hebben we dit aan verdiend?

Optimistisch over volgend jaar

Het macronieuws van deze week wordt gedomineerd door de Amerikaanse inflatiecijfers omdat die zo'n enorme beweging op financiële markten hebben veroorzaakt. Ik ben al enige tijd optimistisch dat de inflatie volgend jaar sneller zal dalen dan velen voorzien. Dus geven de recente Amerikaanse cijfers mij gelijk? Slechts ten dele. Een vermindering van logistieke verstoringen en lagere vrachtprijzen hebben in oktober een bijdrage geleverd aan de dalende inflatie. Maar mijn optimisme over volgend jaar is mede gebaseerd op de verwachting dat zich een recessie zal voordoen. Als dit niet het geval is, gaan we mijns inziens niet heel snel naar 2%.

Van de Nederlandse inflatie kan ik alleen maar janken. Niet alleen is die krankzinnig hoog, maar een vergelijking met andere landen suggereert ook dat onze inflatie nodeloos hoog is. Wordt het niet eens tijd dat beleidsmakers zich onderwerpen aan enige zelfkritische beschouwing?

O ja, de internationale conjunctuur maakt mij niet vrolijker. Chinese en Koreaanse handelscijfers suggereren dat de wereldhandel momenteel behoorlijk onder druk staat.

En o ja, de inflatie in Rusland blijft maar dalen. Die was in april bijna 18% en is sindsdien in een rechte lijn gedaald tot 12,6%. Niet dat ik liever in Rusland zou wonen, maar het geeft wel te denken.

Han de Jong

© DCA Market Intelligence. Op deze marktinformatie berust auteursrecht. Het is niet toegestaan de inhoud te vermenigvuldigen, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, in welke vorm dan ook, zonder de uitdrukkelijke, schriftelijke, toestemming van DCA Market Intelligence.

- 1 .Melkprijs Arla verder omlaag in februari

- 2 .Amerikaanse armada beinvloedt graan

- 3 .Toch veel aardappelen verwerkt eind 2025

- 4 .Biologische melk weer in trek

- 5 .Uienexport weer boven 900.000 ton

- 6 .VS vreest invloed Mercosur-verdrag

- 7 .Biggenexport Spanje trekt toch aan

- 8 .Export opsteker voor aardappelmarkt