Opinie Han de Jong

Laat je niet in de luren leggen door dalende inflatie

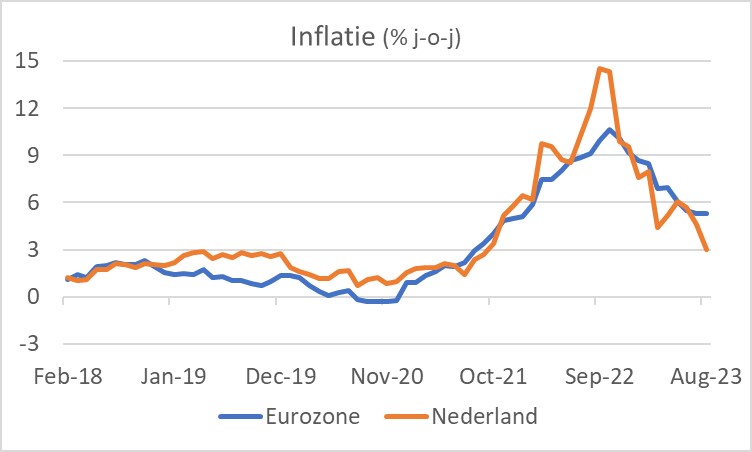

Onze inflatie bedroeg in augustus 3,0%, duidelijk lager dan de 4,6% van juli. Dat kwam echter vooral door het 'basiseffect'. In augustus vorig jaar stegen de prijzen in één maand tijd met 2,0%. Die 2,0% viel natuurlijk uit het jaar-op-jaar inflatiecijfer. In september en oktober doet zich opnieuw een aanzienlijk basiseffect voor want vorig jaar stegen de prijzen in die maanden met, respectievelijk 2,4% en 1,1%. Als er niets geks gebeurt, zal ons inflatiecijfer de komende twee maanden fors dalen. In oktober zouden we zelfs een licht negatief cijfer kunnen noteren.

Toch lijkt dat allemaal mooier dan het is. Want in augustus dit jaar stegen de prijzen toch nog met circa 0,4% maand-op-maand. Als zo'n stijging twaalf maanden aanhoudt komt het inflatiecijfer nog altijd rond de 5% uit. Ook moeten we ons realiseren dat in november een sterk negatief basiseffect wacht. In november vorig jaar daalden de prijzen met maar liefst 3% maand-op-maand. Dat kwam natuurlijk door de enorme fluctuatie in de energieprijzen.

In de eurozone als geheel bleef de inflatie in augustus onveranderd ten opzichte van juli: 5,3%. De kerninflatie daalde wel iets: van 5,5% in juli tot 5,3% in augustus. Daarmee blijft de kerninflatie toch oncomfortabel hoog en de ECB zal ongetwijfeld de rente nog wat verder verhogen.

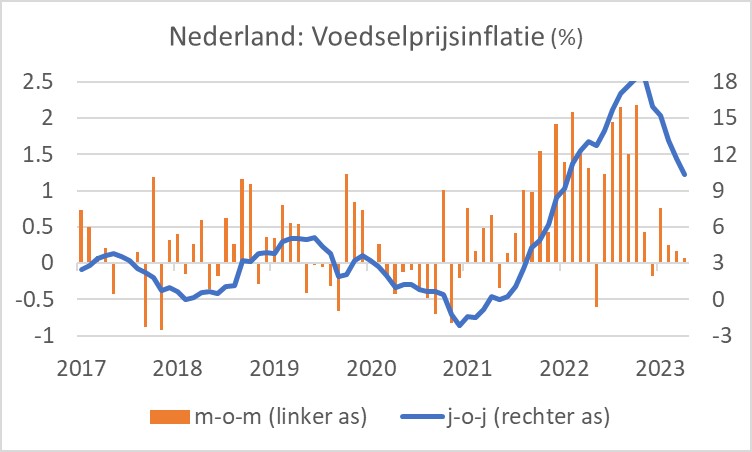

Iedereen moet eten, dus wordt er veel gekeken naar voedselprijzen. De voedselprijzen volgen de wereldmarktprijzen en de energieprijzen, zij het met aanzienlijke vertragingen. Het volgende plaatje laat zien dat de voedselprijsinflatie inmiddels behoorlijk is gedaald, maar dat de prijzen tot nu toe in nagenoeg elke maand wel zijn gestegen. Die maandelijkse stijging is inmiddels gelukkig wel gering en ik verwacht dat voedselprijzen binnen afzienbare tijd ook werkelijk iets zullen dalen. Bij sommige producten is dat al gaande. Zo daalt de melkprijs al enkele maanden.

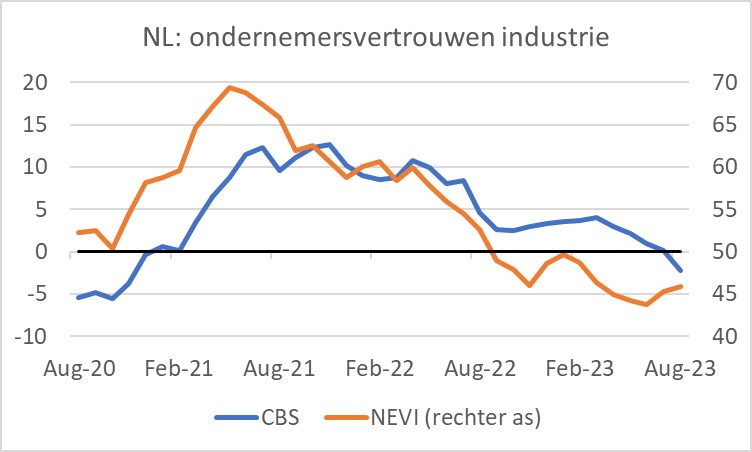

De industrie staat overal al een tijdje onder druk. Dat heeft diverse oorzaken. De gestegen rente en de hoge energieprijzen zijn er twee. Daarnaast valt het herstel in China erg tegen. Bovenal heeft de industrie te kampen met voorraadintering. In de pandemie ontstonden aanzienlijke logistieke verstoringen en die brachten enorme leveringsproblemen. Ondernemers besloten daarop voorraden van materialen aan te leggen wanneer ze maar konden. Doordat de leveringsproblemen inmiddels voorbij zijn, zijn grote voorraden niet meer nodig. Daarnaast is het aanhouden van grote voorraden duur geworden door de gestegen rente. Bovendien staan de prijzen van veel grondstoffen onder druk, dus lopen ondernemers met grote voorraden aanzienlijke prijsrisico's.

Wanneer bedrijven interen op voorraden produceren ze minder dan ze verkopen. Als alle bedrijven dat tegelijkertijd doen, ontstaat een neerwaartse spiraal. Je ziet dat terug in gegevens over het ondernemersvertrouwen en de inkoopmanagersindices. De index van het ondernemersvertrouwen van het CBS is gedaald van +0,1 in juli tot -2,2 in augustus, het laagste cijfer sinds november 2020. Dat spoort met de cijfers over de feitelijke productie die een forse krimp jaar-op-jaar laat zien. De index van de NEVI, die het oordeel van inkoopmanagers weergeeft, was in augustus voor de twaalfde maand op rij lager dan 50, wat voortgaande krimp in de industrie suggereert. Een lichtpuntje is wellicht dat de NEVI-index iets verbeterde: van 45,3 in juli tot 45,9 in augustus. Dat was de tweede achtereenvolgende maand waarin de index iets steeg. De details wekken de indruk dat het niet meer lang zal duren tot het proces van voorraadintering voltooid is.

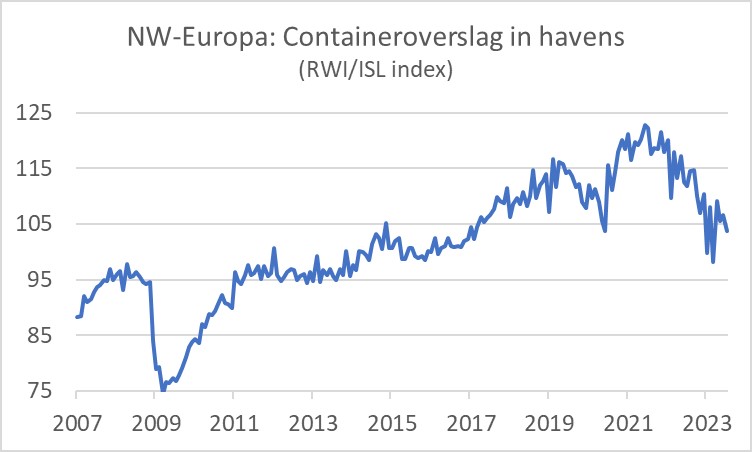

Vooralsnog zien we in de havens nog geen positieve ontwikkelingen. De containerindex van RWI/ISL, die de containeroverslag in de havens van Hamburg, Bremen/Bremerhaven, Rotterdam, Antwerpen, Zeebrugge en Le Havre meet, daalde in juli met 2,6% ten opzichte van juni en was daarmee 7,2% lager dan een jaar eerder.

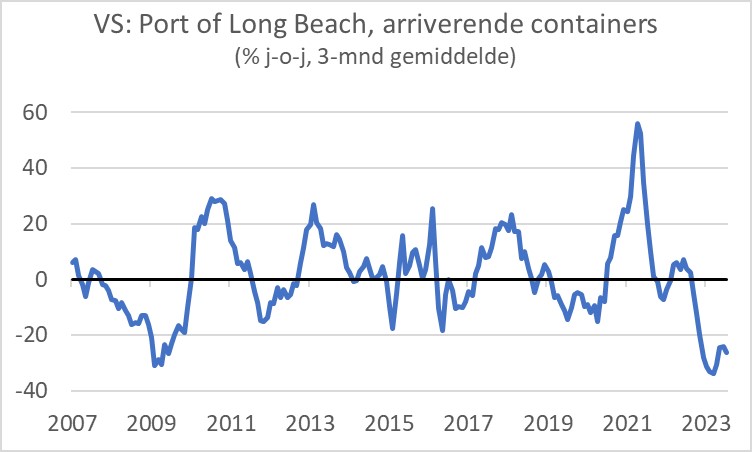

Het containervervoer op de Stille Oceaan groeit evenmin. Het volgende plaatje toont de ontwikkeling van het aantal containers dat arriveert in de haven van Long Beach, aan de Amerikaanse Westkust. Dat zit nog stevig in de min.

Lichtpuntjes in Azië

Er zijn ook wel een paar lichtpuntjes te vinden, al zijn die schaars en is hun licht nog niet sterk. De twee Chinese indices voor het vertrouwen van industriële ondernemers verbeterden in augustus. De maatstaf van het Chinese CBS verbeterde van 49,3 in juli tot 49,7 in augustus. Die van S&P Global, ook wel de Caixin-index genoemd, kroop zelfs boven de 50. Van 49,2 in juli ging het naar 51,0 in augustus.

Een ander lichtpuntje noteren we bij de Koreaanse handelscijfers over augustus. De exportwaarde lag weliswaar 8,4% lager dan een jaar eerder, maar dat was wel beter dan verwacht en zeker stukken beter dan de -16,4% die in juli werd geboekt. Voorzichtigheid is geboden bij de duiding van deze cijfers, want ze zijn volatiel.

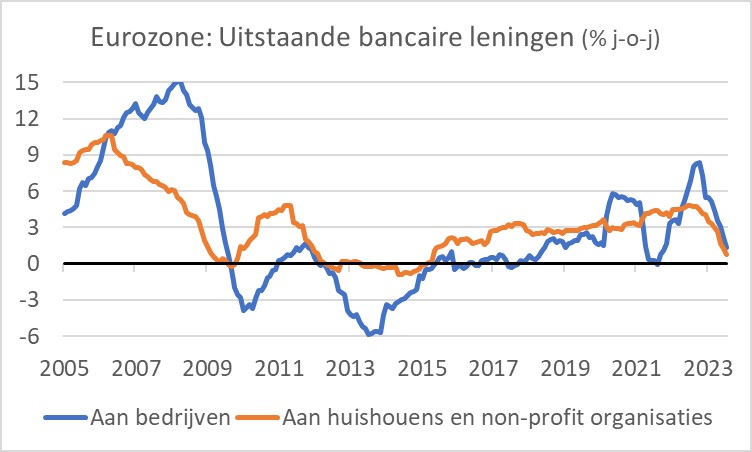

Krediet- en geldgroei eurozone baren zorgen

De ECB publiceerde eerder deze week cijfers over de kredietverlening en de geldgroei voor de maand juli. Erg vrolijk worden we daar niet van. De volgende twee plaatjes laten zien waarom. Het uitstaande kredietvolume was nog wel iets groter dan in juli vorig jaar, maar het groeitempo is de laatste tijd heel fors gedaald.

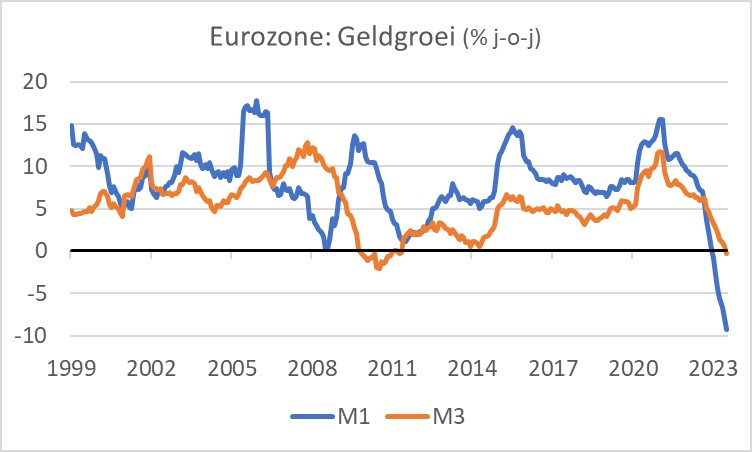

Ook de geldgroei in de eurozone daalt. Sterker nog, het zogeheten geldaggregaat M1 krimpt al enige tijd en niet zo zuinig ook. Zulke krimp hebben we sinds de introductie van de euro niet eerder gezien. M1 omvat het fysieke geld in onze portemonnee maar vooral het geld op direct opeisbare banktegoeden. In het verleden is de groei van M1 vaak een redelijk goede voorspeller gebleken voor de conjunctuur op korte termijn. Hopelijk is het dit keer anders.

De Amerikaanse economie geeft opvallend tegengestelde signalen. De economische groei is stevig. Het cijfer voor het tweede kwartaal is weliswaar naar beneden bijgesteld, maar met 2% geannualiseerd zeker fatsoenlijk. De groei in het derde kwartaal lijkt die van het tweede kwartaal ruimschoots te gaan overtreffen.

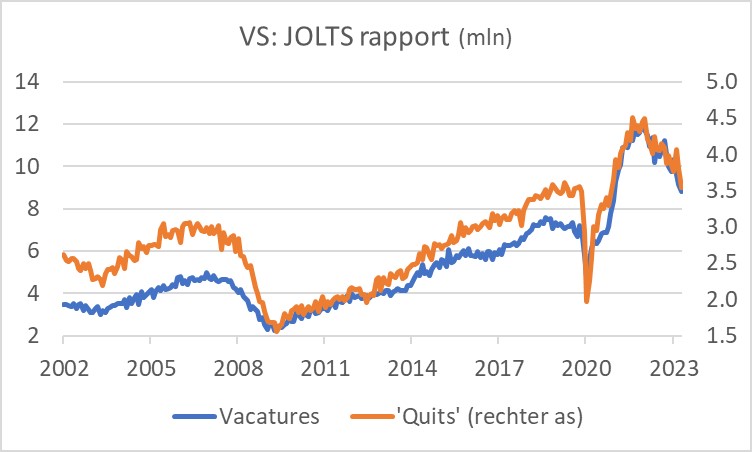

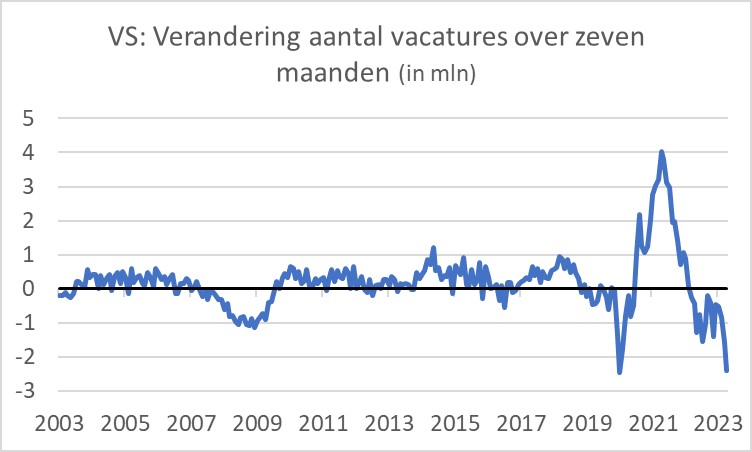

Desondanks lijkt de Amerikaanse arbeidsmarkt nu toch wel te ontspannen. Uit het zogeheten JOLTS-rapport (Job Openings and Labor Turnover Survey) blijkt dat het aantal vacatures momenteel in rap tempo daalt. In juli werden 8,8 miljoen vacatures geteld. In juni was dat nog 9,2 miljoen en in december 2022 11,2 miljoen. In juli waren er 5,8 miljoen werklozen. Ook het aantal mensen dat zelf ontslag neemt (de 'quits') daalt. Ik denk dat de cijfers mijn vermoeden bevestigen dat veel bedrijven vacatures hebben uitstaan die ze helemaal niet wensen te vullen, tenzij een goede kandidaat zich meldt. Je zou kunnen zeggen dat de krappe arbeidsmarkt tot een zekere 'inflatie' van het aantal vacatures heeft geleid. Dat zal ook de loonstijging drukken en is eigenlijk precies wat de Federal Reserve wil.

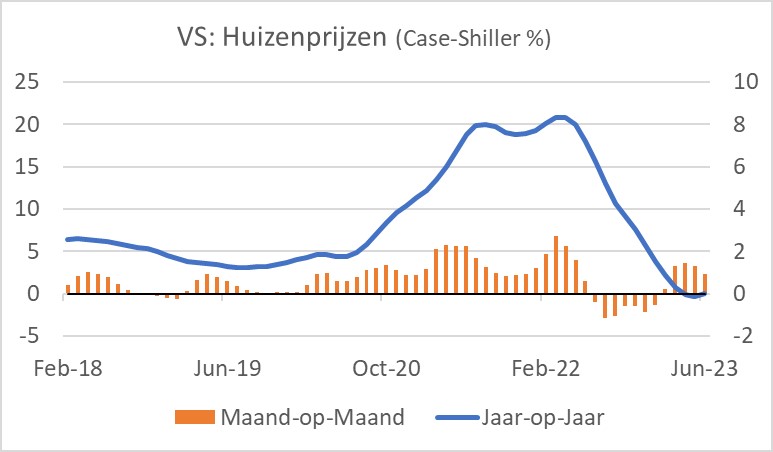

De forse stijging van de rente, en daarmee ook de hypotheekrente, heeft de Amerikaanse huizenmarkt onder druk gezet. Net als bij ons. Inmiddels stijgen de huizenprijzen weer van de ene op de andere maand zoals het laatste plaatje laat zien. Als de prijsstijging doorzet, betekent dat naar mijn idee dat de rente niet hoog genoeg is om de economie voldoende af te koelen. Dan wordt het bereiken van de inflatiedoelstelling wellicht ook moeilijk.

Rente verder omhoog?

Onze inflatie is in augustus fors gedaald. In september en oktober zal die daling voortzetten. Laat je echter niet in de luren leggen. Die daling is grotendeels te danken aan het basiseffect. In november werkt het basiseffect snoeihard de andere kant op. De inflatie is allerminst overwonnen.

De industrie heeft het al tijden moeilijk. Het lijkt erop dat het proces van voorraadintering bijna is voltooid. Wanneer de voorraadcyclus draait, kan dat op korte termijn een impuls aan de bedrijvigheid geven. In het containervervoer in Europa en op de Stille Oceaan zijn nog geen verbeteringen zichtbaar, maar in China en Korea zijn met enige goede wil enkele lichtpuntjes waar te nemen.

De groei van het uitstaande bancaire kredietvolume in de eurozone is de laatste tijd behoorlijk gedaald. Dat is geen goed teken. Evenmin is een goed teken dat de geldhoeveelheid M1 snel krimpt.

De macro-economische cijfers uit de VS schetsen een verwarrend beeld. De economische groei in het lopende kwartaal is aanzienlijk hoger dan in de voorafgaande kwartalen. Toch ontspant de arbeidsmarkt. De huizenprijzen stijgen de laatste maanden weer. Mij bekruipt het verontrustende idee dat die stijgende huizenprijzen impliceren dat de rente nog verder omhoog zal moeten.

Han de Jong

© DCA Market Intelligence. Op deze marktinformatie berust auteursrecht. Het is niet toegestaan de inhoud te vermenigvuldigen, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, in welke vorm dan ook, zonder de uitdrukkelijke, schriftelijke, toestemming van DCA Market Intelligence.

- 1 .Melkprijs Arla verder omlaag in februari

- 2 .Amerikaanse armada beinvloedt graan

- 3 .Toch veel aardappelen verwerkt eind 2025

- 4 .Biologische melk weer in trek

- 5 .Uienexport weer boven 900.000 ton

- 6 .VS vreest invloed Mercosur-verdrag

- 7 .Biggenexport Spanje trekt toch aan

- 8 .Export opsteker voor aardappelmarkt