Opinie Han de Jong

Recessiegevaar voor Europa is levensgroot

De mondiale conjunctuur loopt ongebruikelijk sterk uiteen. Onze inflatie is in november sterk gedaald. Misschien is die nu over het hoogtepunt, maar de gasprijzen baren zorgen. Ook kopen Nederlanders minder spulletjes. Het recessiegevaar voor Europa is levensgroot. Ook de Chinese economie verzwakt fors. De Verenigde Staten (VS) vaart nog het best, maar stevent ook af op een verzwakking.

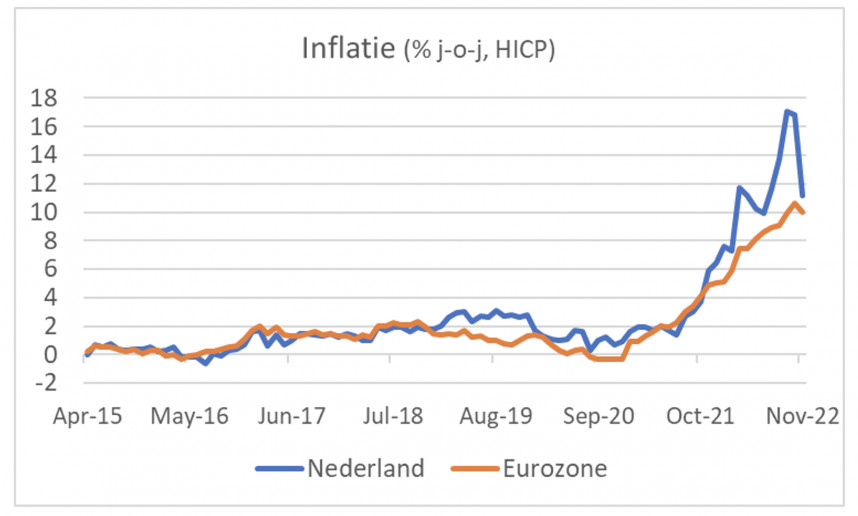

De inflatie in Nederland is volgens de Europese maatstaf in november scherp teruggevallen. Na de 17,1% in september en de 16,8% in oktober kwam het cijfer uit op 11,2%. Onze inflatie ligt nu weer een stuk dichter bij het gemiddelde voor de eurozone. Het cijfer was lager dan verwacht en de terugval van het inflatietempo was ook groter dan in de andere eurolanden. Volgens deze maatstaf daalden de prijzen in ons land wel met 4% van oktober naar november. Het leeuwendeel van deze daling komt op het conto van 'energie inclusief motorbrandstoffen'. In die categorie daalde het stijgingstempo van 99,7% (jaar-op-jaar) in oktober naar 41,6%, ongetwijfeld dankzij lage gas- en benzineprijzen.

Bemoedigend was dat ook het inflatietempo daalde bij industriële goederen (excl. energie) en diensten. Het inflatietempo van voeding versnelde juist (12,5% in november versus 11.5% in oktober).

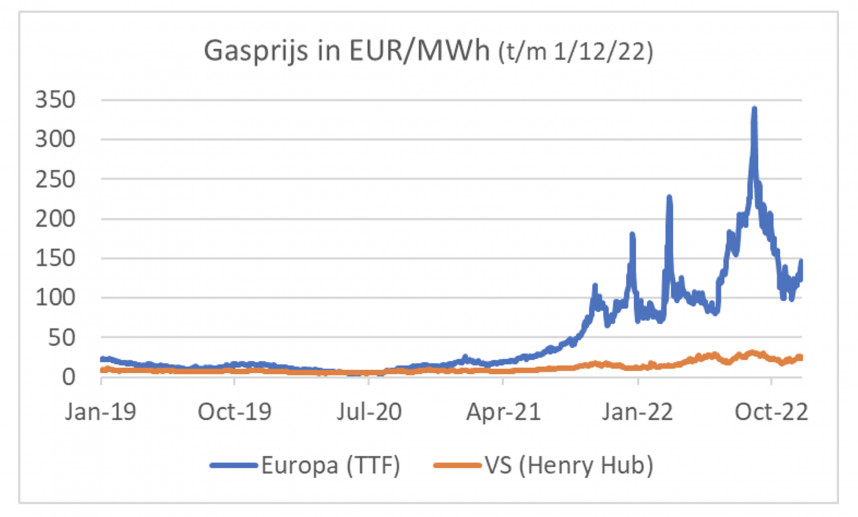

Dat het inflatietempo nu voor drie van de vier gerapporteerde categorieën is gedaald, suggereert wellicht dat het hoogtepunt van de inflatie achter ons ligt. Dat kan best, maar veel blijft afhangen van de energieprijzen. Helaas stijgt de Europese gasprijs nu weer. Eind oktober daalde de Europese gasprijs even tot onder €100 per MWh, maar inmiddels is die weer opgelopen tot €140. Als dat zo blijft, of nog erger wordt, loopt de inflatie in december misschien weer op.

Consument koopt minder spulletjes

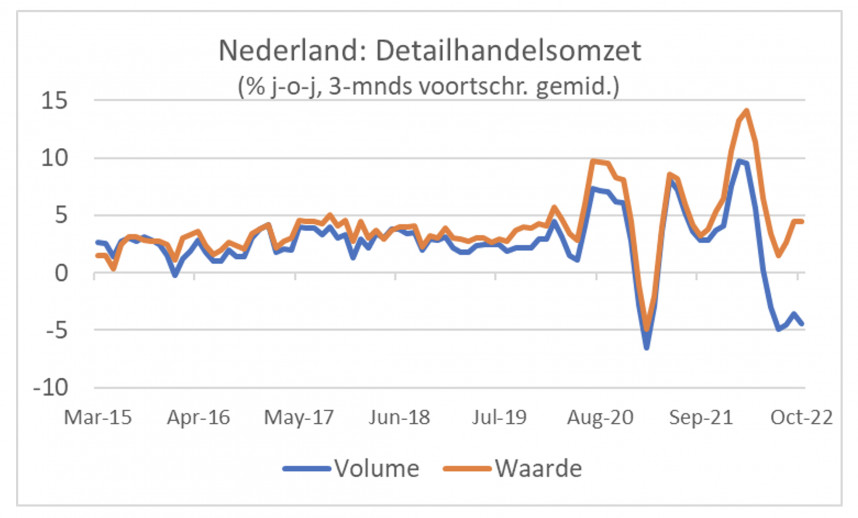

De detailhandelsomzetten blijven groeien. In oktober zette de detailhandel 4,2% meer om dan een jaar eerder. Dat was echter meer dan volledig te danken aan hogere prijzen. In volume verkocht de detailhandel juist 5,2% minder. Dat de totale particuliere consumptie tot nog toe wel is gegroeid in volume, komt vooral door de uitgaven aan diensten. Maar bij de detailhandel zien we wellicht toch ook de effecten van het ernstige verlies aan koopkracht.

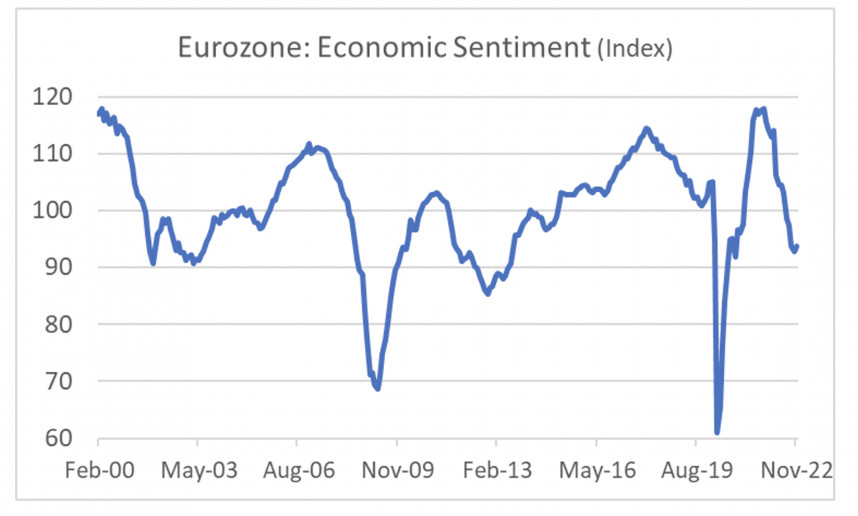

Ik blijf denken dat we afstevenen, of eigenlijk dat we al begonnen zijn aan een periode van krimp, een recessie. Hetzelfde geldt voor de eurozone als geheel. Een van de breedste en snelst beschikbare indicatoren voor de bedrijvigheid in de eurozone vind je in de 'Economic Sentiment Index' van de Europese Commissie. In november noteerde deze voor de eurozone 93,7. Dat was weliswaar iets beter dan de 92,7 van oktober, maar een stuk lager dan de 113 van januari en ook onder het gemiddelde voor de lange termijn van 100.

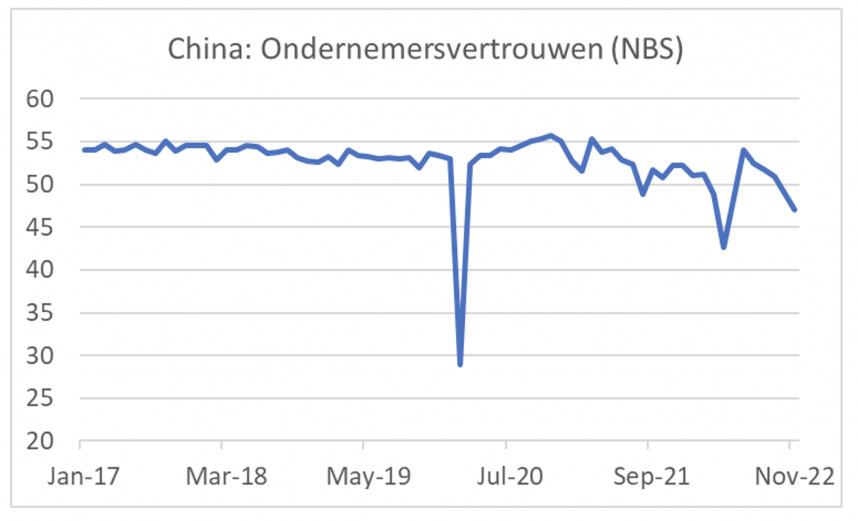

De ontwikkelingen in de verschillende economische blokken wijken deze periode nogal van elkaar af. Europa lijdt onder de hoge energieprijzen, de oorlog en de gestegen rente. De Chinese economie wordt getroffen door de hardnekkigheid van het coronavirus in dat land en het zero-covid beleid van hun regering. Wat in de Chinese economie precies gebeurt, is van een grote afstand niet altijd makkelijk te volgen, maar je kunt wel diverse indicatoren op een rijtje zetten. Dan ontstaat een zorgwekkend beeld. Ten eerste daalt het ondernemersvertrouwen al maanden. Volgens de NBS-maatstaf daalde de vertrouwensindex van 49,0 in oktober tot 47,1 in november. Een getal beneden 50 duidt in principe op krimp. De volgende grafiek spreekt voor zich.

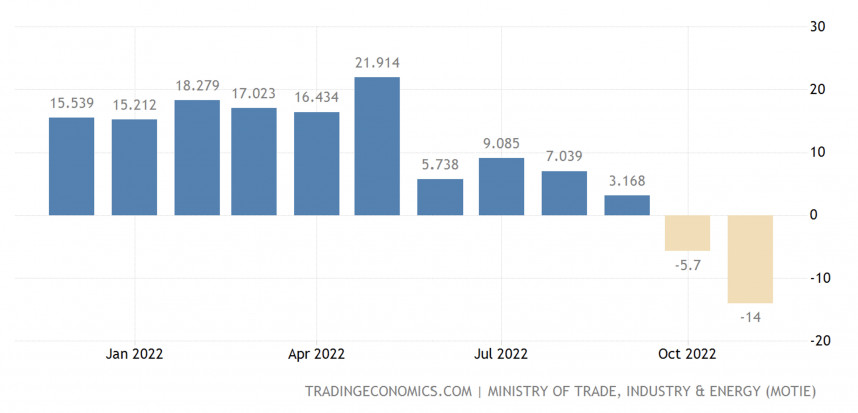

Wanneer China vertraagt, merken de omringende landen dat direct vanwege hun sterke economische banden met het land. De export van Korea was in november 14,0% lager dan een jaar eerder. De daling werd vooral veroorzaakt door een 25% verminderde export naar China.

Koreaanse export (% jaar-op-jaar)

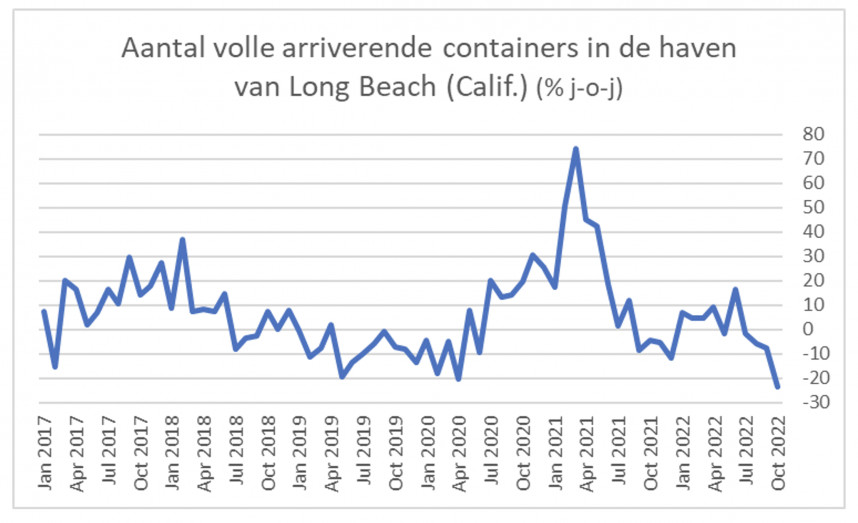

Ook Amerikaanse cijfers duiden op een forse verzwakking van de bedrijvigheid in China. Het volgende plaatje laat de ontwikkeling zien van het aantal containers dat arriveert in de haven van Long Beach, bij Los Angeles. In de jaar-op-jaar vergelijking zit dat inmiddels heel fors in de min. Ik weet de cijfers niet, maar je moet veronderstellen dat een groot deel van die arriverende containers uit China komt.

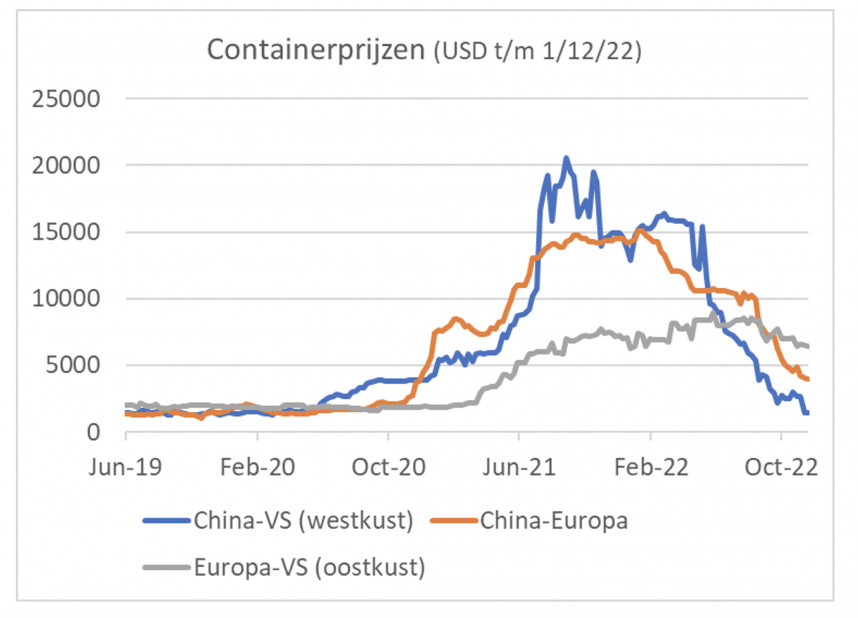

Als er zoveel minder goederen van China naar de VS worden verscheept moet dat invloed hebben op de vrachtprijzen. En dat blijkt ook zo te zijn. Toen de logistieke verstoringen in de wereld de vrachtprijzen opstuwden, stegen die nergens zo sterk als op het traject van China naar de VS. Inmiddels liggen de vrachtprijzen op die route weer op hetzelfde niveau als voor de pandemie. Dat is best opmerkelijk, omdat de brandstofkosten juist hoger zijn. De volgende grafiek laat zien dat ook de vrachtkosten op het traject China-Europa zijn gedaald, zij het minder hard dan die van China naar de VS. De trans-Atlantische vrachtkosten waren veel minder opgelopen en gaan nu ook veel minder snel naar beneden.

Al deze cijfers samen duiden op een zeer forse verzwakking van de Chinese economische bedrijvigheid. Dat is belangrijk, omdat China decennialang de belangrijkste groeimotor is geweest in de wereld. Maar nu dus even niet. Bovendien is China geworden tot de 'werkplaats' van de wereld. De terugval van de bedrijvigheid daar kan opnieuw tot leveringsproblemen leiden en daarmee misschien de inflatie een nieuwe impuls geven. Al gaat dat, naar ik verwacht, niet op de korte termijn gebeuren.

VS het sterkst, maar niet zonder risico

Terwijl Europa lijdt onder de hoge Europese energieprijzen, de oorlog en de fors gestegen rente en China kraakt onder de gesel van het coronavirus en het coronabeleid van de overheid, heeft de Amerikaanse economie de minste problemen. Natuurlijk, hoge inflatie eist ook zijn tol in de VS en de gestegen rente heeft al grote invloed op de rentegevoelige sectoren als de woningmarkt. Maar het conjuncturele beeld in de VS is gunstiger dan bij ons en in China. Het Amerikaanse BBP is in de eerste twee kwartalen van dit jaar weliswaar iets gedaald, maar dat mag eigenlijk geen recessie heten. Bovendien is de BBP-groei in het derde kwartaal teruggekeerd (2,9% kwartaal-op-kwartaal, geannualiseerd) en bedraagt de groei in het vierde kwartaal volgens de GDPNow van de Federal Reserve van Atlanta (een soort 'real-time' indicator van het BBP die elke week wordt ge-update) 2,8%.

Toch zijn de vooruitzichten niet geheel zonder zorg. De Amerikaanse particuliere consumptie groeide in het derde kwartaal nog met 1,7% (kwartaal-op-kwartaal, geannualiseerd), maar daarvoor moeten de gezinnen wel een steeds groter deel van hun inkomen uitgeven. Dat blijkt uit de spaarquote, het deel van het inkomen dat wordt gespaard. In oktober bedroeg de spaarquote nog maar 2,3%. Dat is uitzonderlijk laag, al dient wel gezegd dat deze cijfers soms aanzienlijk worden herzien.

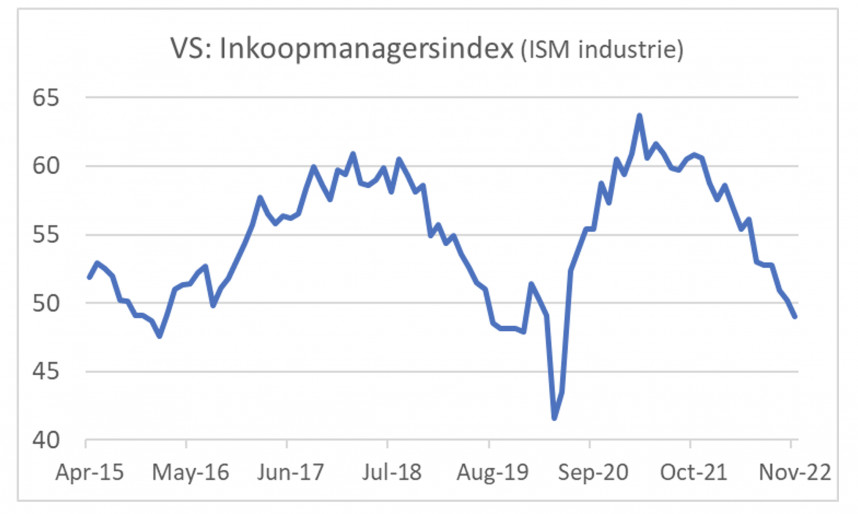

De inkoopmanagersindex voor de industrie is voor het eerst sinds mei 2020 weer onder de 50 terecht gekomen. In november kwam deze index uit op 49,0. Dat is beslist nog geen ramp, maar duidt toch op een verzwakking.

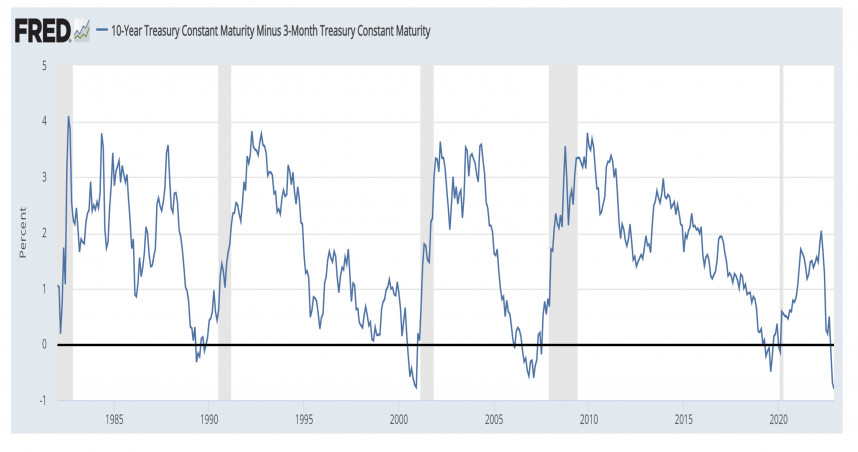

Tenslotte is de yield curve al enige tijd 'omgekeerd', dat wil zeggen dat de korte rentes hoger zijn dan de lange rentes. In het verleden is dat een opvallend betrouwbaar signaal geweest voor een naderende recessie. Het signaal dat het verschil tussen de driemaands geldmarktrente en het effectieve rendement op tienjarige staatsleningen geeft, is nogal gedecideerd. Het verschil tussen beide tarieven is weergegeven in onderstaande grafiek waar de grijs-gearceerde gebieden recessie aanduiden.

Financiële markten trekken zich er weinig van aan

Aandelenmarkten hebben geen best jaar, maar zijn sinds medio oktober wel fors hersteld. Vooral tekenen dat de rentestijging ten einde loopt, helpen het sentiment. Toch blijft er een grote onzekerheid bestaan over hoeveel de centrale banken de rente nog opvoeren en hoe de kapitaalmarktrente daar dan op reageert. Vooralsnog lijken de haviken binnen de centrale banken de baas en gaan ze de rente onverdroten verder blijven verhogen. Ik wil geen zuurpruim zijn, maar euforie op de aandelenmarkt lijkt mij toch wel wat prematuur gegeven het vooruitzicht van hogere beleidsrentes en recessies.

Afsluitend

Het mondiale conjunctuurbeeld is buitengewoon ongebruikelijk, doordat de verschillende blokken worden geraakt door heel verschillende factoren. Europa zucht onder de krankzinnig hoge gasprijs en de oorlog, terwijl de gestegen rente natuurlijk ook geen steun verleent. In China lijkt het zero-covid beleid tot een wel heel forse verzwakking van de bedrijvigheid te leiden en het is de vraag hoe dat ons de komende tijd gaat raken.

Van de drie grote blokken draait de Amerikaanse economie veruit het best, maar ook hier wijzen diverse indicatoren op een verzwakking. De yield curve duidt zelfs vrij gedecideerd op een recessie. In deze turbulentie lijken de centrale banken van de VS en Europa van zins de beleidsrente behoorlijk verder te willen verhogen om het inflatiespook terug in de fles te krijgen. Dat wil niet zeggen dat de kapitaalmarktrente ook verder gaat oplopen.

Han de Jong

© DCA Market Intelligence. Op deze marktinformatie berust auteursrecht. Het is niet toegestaan de inhoud te vermenigvuldigen, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, in welke vorm dan ook, zonder de uitdrukkelijke, schriftelijke, toestemming van DCA Market Intelligence.

- 1 .Melkprijs Arla verder omlaag in februari

- 2 .Amerikaanse armada beinvloedt graan

- 3 .Toch veel aardappelen verwerkt eind 2025

- 4 .Biologische melk weer in trek

- 5 .Uienexport weer boven 900.000 ton

- 6 .VS vreest invloed Mercosur-verdrag

- 7 .Biggenexport Spanje trekt toch aan

- 8 .Export opsteker voor aardappelmarkt